글로벌 생활용품 강자의 위기와 기회

글로벌 생활용품 기업인 P&G는 불황 속에서도 끊임없이 성장하며 배당을 늘려온 기업으로 잘 알려져 있습니다. 이번 포스팅에서는 P&G 주식에 대해 심도 깊게 분석하고, 최근 대두된 중국 매출 감소 문제와 이에 대한 회사의 대응 전략을 살펴볼 예정입니다. 더불어 장기 투자자 관점에서 이 기업이 과연 매력적인 투자 대상이 될 수 있는지, 그리고 앞으로의 주가 전망까지 꼼꼼히 분석해 드리겠습니다. 불확실한 시장 속에서도 든든한 소비재 관련주를 찾고 계신 분이라면 오늘 포스팅이 큰 도움이 될 것입니다. 천천히 읽어주시고, 여러분만의 투자 인사이트를 함께 키워가길 바랍니다.

| P&G 주요 사업 | 샴푸, 치약, 세제 등 필수 소비재를 글로벌 공급 |

| 중국 매출 문제 | 소비 둔화와 현지 브랜드 선호로 매출 감소 |

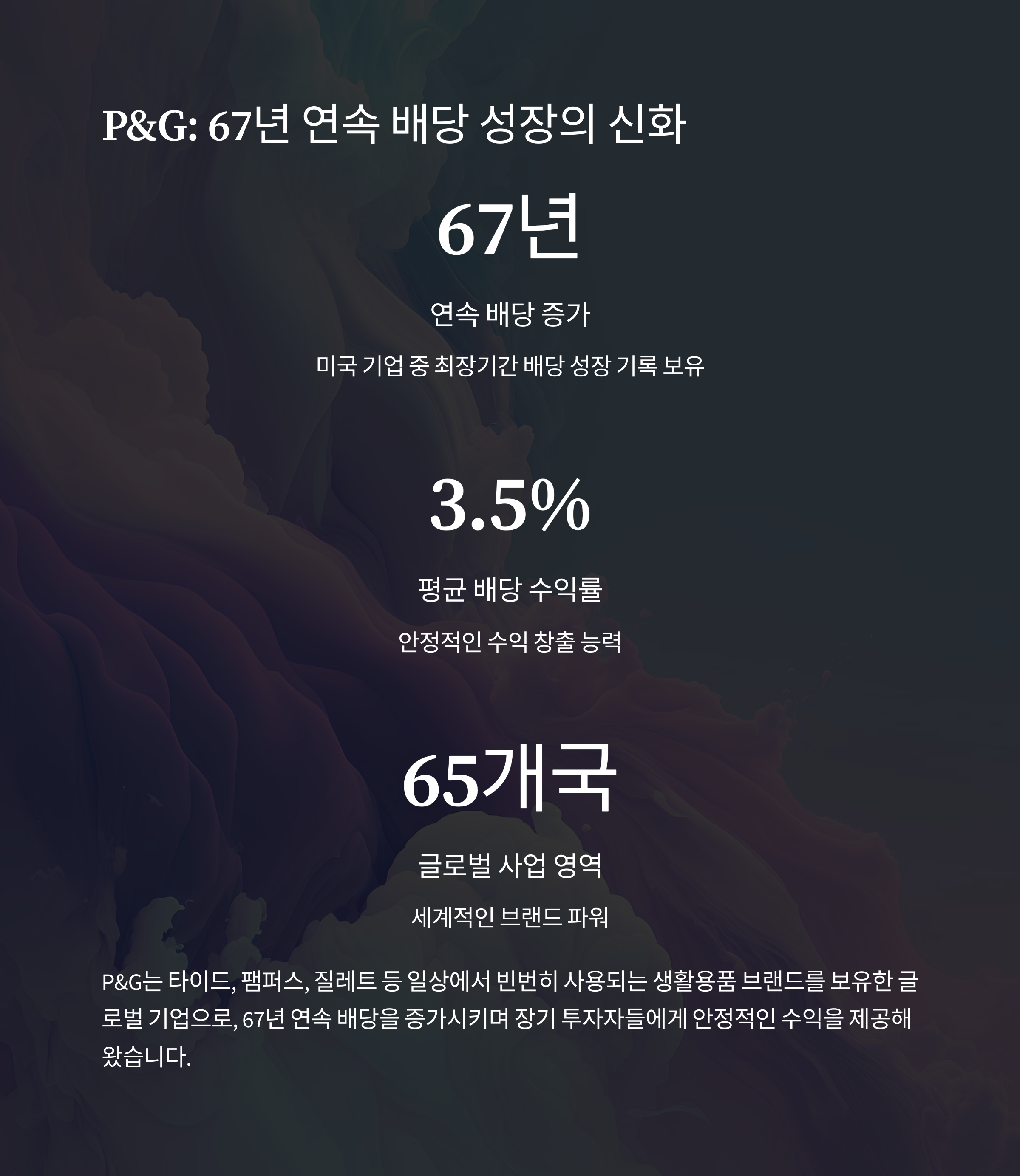

P&G는 180개국 이상에서 생활용품을 판매하는 글로벌 강자입니다. 질레트, 오랄비, 타이드 등 브랜드 파워가 강력하여 불황기에도 안정적인 매출을 올리는 기업입니다. 특히 67년 연속 배당을 늘려온 점은 투자자들에게 매우 매력적으로 다가옵니다. 최근 3년간 실적이 꾸준히 상승한 배경에는 제품 가격 인상, 프리미엄 제품 라인 확장, 디지털 마케팅 강화가 핵심 요인으로 작용했습니다.

최근 P&G는 중국 시장에서 매출 감소 문제를 겪고 있습니다. 중국 소비 둔화와 현지 브랜드 경쟁 심화가 주요 원인입니다. 하지만 P&G는 중국판 틱톡인 '더우인'을 통한 인플루언서 마케팅 강화와 맞춤형 타깃 콘텐츠 전략으로 회복세를 보이고 있습니다. 이는 디지털 전환에 성공한 대표적인 사례로 평가받고 있습니다.

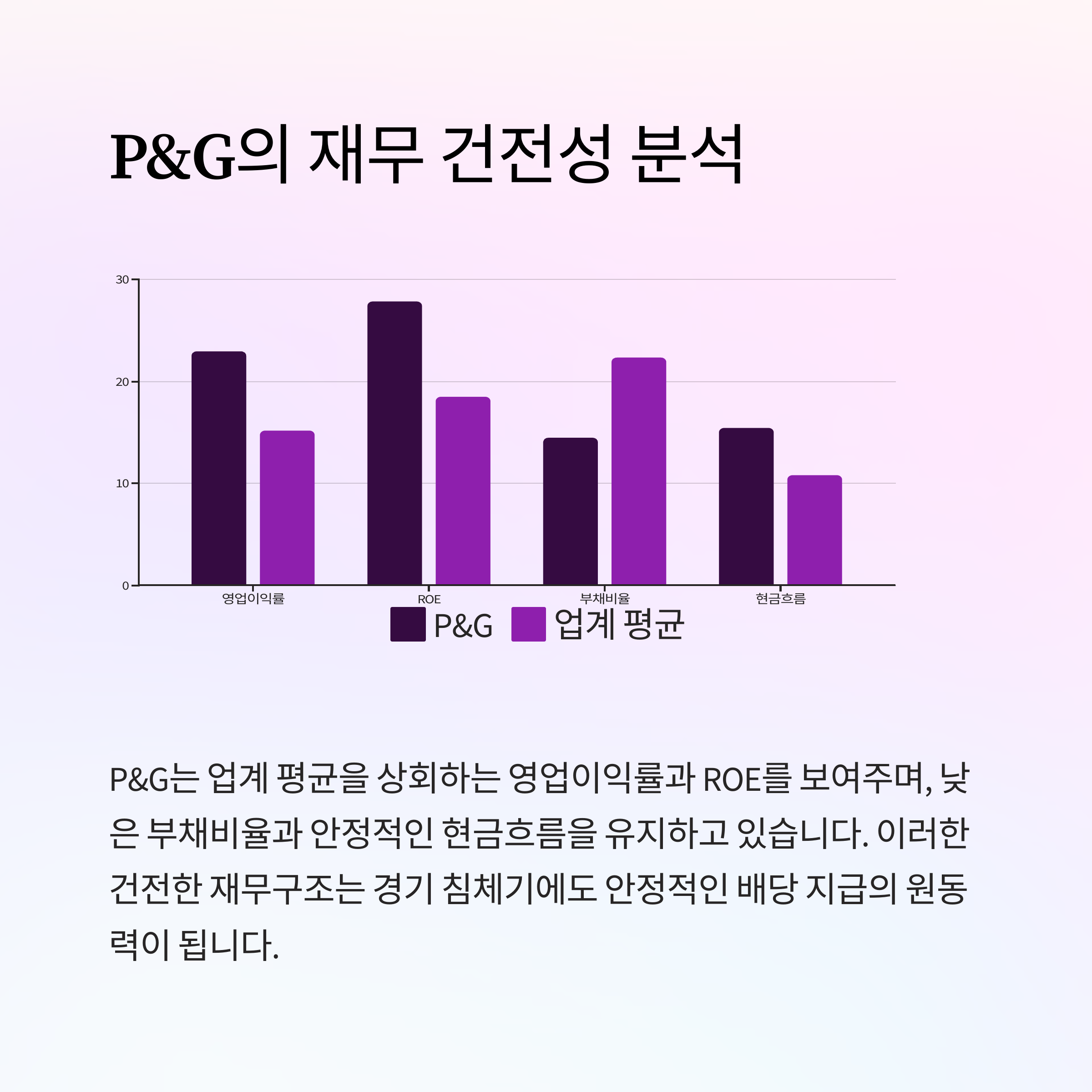

장기 투자 관점에서 보면 P&G는 여전히 매력적인 기업입니다. ROA 10%, ROE 20% 이상, 부채비율 100% 이하, 매출 총이익률 30% 이상이라는 기준을 모두 충족하며 건전한 펀더멘탈을 유지하고 있습니다. 배당성향이 높아 장기적으로 안정적인 수익을 기대할 수 있는 종목입니다.

| P&G 강점 | 중국 시장 대응 | 투자 매력 |

| 글로벌 브랜드 파워, 안정적인 현금 흐름 | 더우인 마케팅 강화, 프리미엄 전략 | 장기 배당 성장, 높은 수익성 지표 |

| 소비재 시장 1위 점유율 | 맞춤형 콘텐츠 제작 | 펀더멘탈 우수, 장기 투자 적합 |

오늘 알아본 P&G는 탄탄한 브랜드 파워와 꾸준한 배당 성장을 자랑하는 장기 투자형 기업입니다. 중국 시장의 불확실성이라는 단기 리스크가 존재하지만, 디지털 전략 강화와 프리미엄 제품 확대를 통해 이를 극복하려는 움직임이 긍정적으로 평가됩니다. 특히 펀더멘탈 지표를 살펴보면 여전히 건전성을 유지하고 있어, 하락 시 오히려 매수 기회가 될 가능성도 큽니다. 여러분도 오늘 포스팅을 참고하시어, 장기적으로 안정적인 수익을 추구하는 투자 전략에 도움이 되셨길 바랍니다.

여러분의 의견을 들려주세요!

여러분은 P&G의 장기 투자 매력에 대해 어떻게 생각하시나요? 댓글로 여러분의 소중한 의견을 남겨주세요! 다양한 생각과 경험을 공유하는 공간이 되었으면 합니다.

'주식' 카테고리의 다른 글

| 2025년 미국 고배당 배당킹 종목, 장기투자 핵심 포트폴리오 전략 (20) | 2025.05.05 |

|---|---|

| 테슬라 5월, 300달러 돌파 가능성은? (8) | 2025.05.04 |

| 2025 파이어족 재조명 - 조기 은퇴를 향한 움직임 (16) | 2025.05.02 |

| 2025 MZ세대의 돈 불리기 전략 총정리 (16) | 2025.05.01 |

| 고배당주 투자, 배당받는 계절은 언제? (12) | 2025.04.30 |